不動産投資に興味があります。「不動産投資を始めるとなると、効率よく節税したい。その中で減価償却費がポイントと聞いているんだけど、不動産投資の税金計算で減価償却費がどう影響してくるのか正直よくわかってないんだよね…」このような疑問が出てきました。

今回は、このような疑問を解決するためのお手伝いをします。

本記事の内容

- 不動産投資の収益計算における減価償却費とは?

- 不動産投資の収益計算における減価償却:「購入・賃貸」編

- 不動産投資の収益計算における減価償却:「売却」編

- 不動産投資の収益計算における減価償却を考慮した最終的な儲け

この記事を読むメリット

- 不動産投資の収益計算における減価償却についてわかる

- 不動産投資の収益計算における賃貸・購入時の減価償却費を計算できる

- 不動産投資の収益計算における売却時の減価償却費を計算できる

- 不動産投資の収益計算における減価償却のまとめを概観できる

僕はサラリーマンをしながら、2018年より不動産投資をはじめ『MAX400万円の損失』を出すも、現在は毎月13万円の収益化に成功しています。この経験から「資産に働いてもらい収入を増やす」をコンセプトに、初心者の方にむけ二、三歩先を行く先輩として情報発信中です。

現在、無料から始められる不動産投資に特化したオンラインスクール「Wabisabi College」を運営しており、教科書どおりのきれいな知識では学べないリアルを完全個別対応でお伝えしています。加えて不動産エージェントとしての活動もしており、サラリーマンの副業投資家だからこそ提案できる、「普通は外に出したがらない物件情報」もがっつり提供していきます。

結論

不動産投資の収益計算において減価償却は節税にならない

上記のとおりです。

過去の僕と同じ悩みを抱える方へ、心を込めて深堀りします。

本記事の動画解説

不動産投資の収益計算における減価償却費とは?

「不動産投資で重要って言われるけど、減価償却費ってなんなんだろう?」

こちらのテーマではこのような疑問を解消するために深掘り解説をしていきます。

本テーマの内容

- 減価償却費が節税に繋がると言われる理由

- 不動産のうち何が減価償却の対象となるのか?

このテーマを読むメリット

- 減価償却費が節税に繋がると言われる理由がわかる

- 不動産のうち何が減価償却の対象となるのかがわかる

減価償却費が節税に繋がると言われる理由

こちらのパートでは、減価償却費が節税に繋がると言われる理由について解説します。

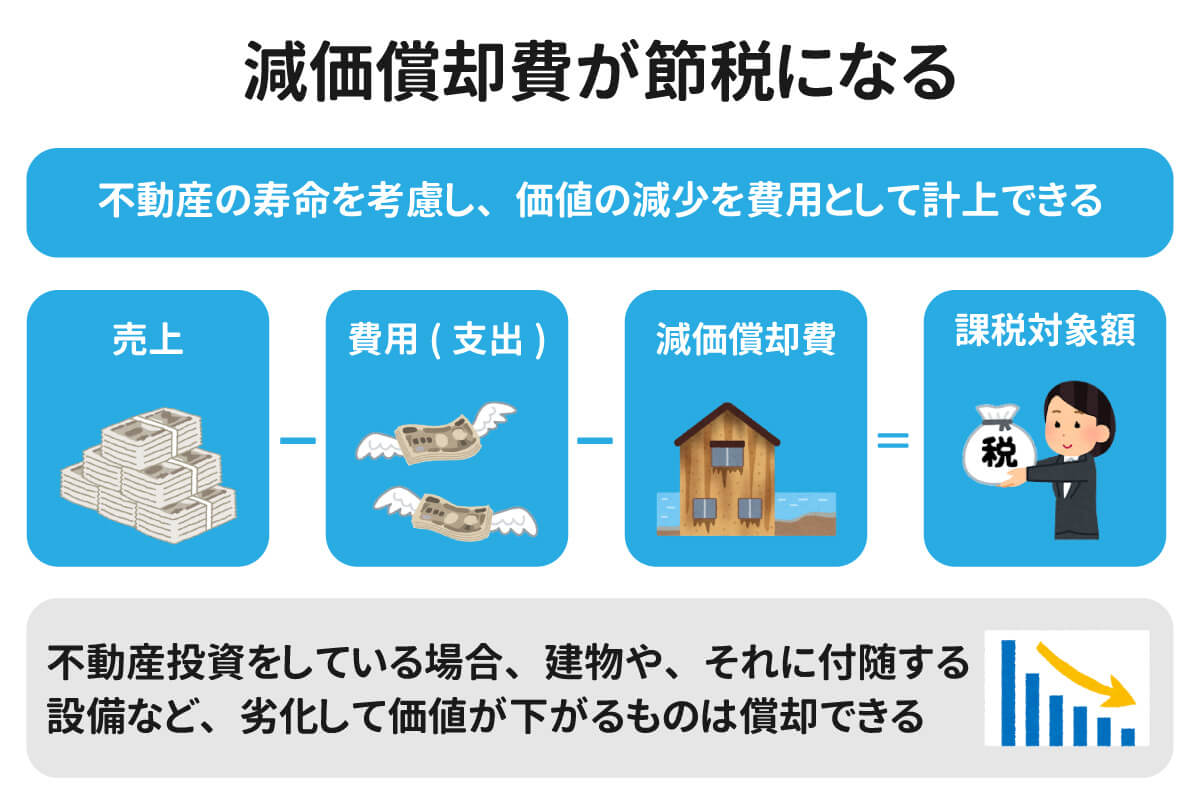

まず、不動産の減価償却とは、「その不動産の価値が徐々に減少することを前提として、一定期間にわたってその価値の減少分を費用として計上すること」です。つまり、不動産資産の寿命を考慮し、その価値を徐々に費用で計上することで、正確な利益や純資産を反映するための会計処理の手法の一つです。

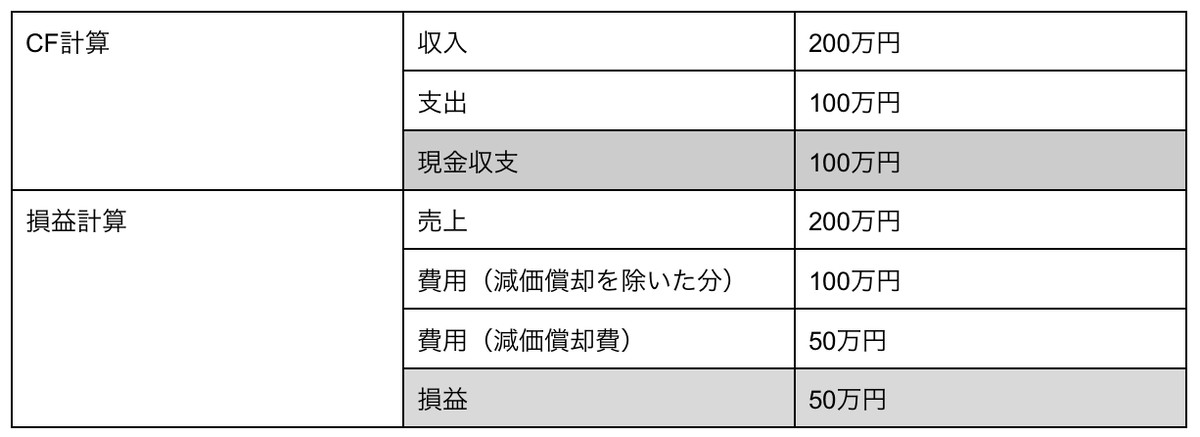

例えば、耐用年数10年の設備を500万円で購入したケースを考えます。(簡単のため全額自己資金で購入したとします。)

この場合、購入から10年間は減価償却費を毎年50万円ずつ費用計上することができます。

不動産投資における税金は損益に基づいて求められるわけですから、減価償却費を費用として計上しない場合よりも計上した方が税金は低くなるわけです。

減価償却費を計上しない場合

減価償却費を計上した場合

これが減価償却費が節税に繋がると言われる理由ですね。

不動産のうち何が減価償却の対象となるのか?

こちらのパートでは、不動産のうち何が減価償却の対象となるのか?について解説します。さきほどの例では設備機械でしたが、不動産投資では何が減価償却の対象になるのでしょうか?

不動産投資の減価償却を考える場合、物件を「建物」と「土地」に分けて考える必要があります。

というのも、物件のうち償却できる資産は「建物」だけで「土地」は償却できません。「建物」は経年劣化して価値が減少するが「土地」は経年劣化しないという考え方に基づいています。

また建物の設備も同様に減価償却の対象となってきます。

こちらのテーマでは「不動産投資の収益計算における減価償却費」について深掘り解説してきました。

「減価償却っていう言葉がまず難しくて頭に入ってこない…

このように思う方も多いと思います。そんな時はわびさんに無料相談してみてはいかがでしょうか?

「資産に働いてもらい収入を増やす」をコンセプトにしたサラリーマンのための不動産投資オンラインスクール「Wabisabi College」の60分無料体験

※お気軽に遊びに来てください

不動産投資の収益計算における減価償却:「購入・賃貸」編

「不動産投資を購入したり、賃貸しているときの減価償却ってどう考えればいい?」

こちらのテーマではこのような疑問を解消するために深掘り解説をしていきます。

本テーマの内容

- 「購入・賃貸」における減価償却と「本当の儲け」の例

- 「購入・賃貸」における減価償却と「本当の儲け」を見積もる上での注意点

このテーマを読むメリット

- 「購入・賃貸」における減価償却と「本当の儲け」の例がわかる

- 「購入・賃貸」における減価償却と「本当の儲け」を見積もる上での注意点

「購入・賃貸」における減価償却と「本当の儲け」の例

こちらのパートでは、購入・賃貸における減価償却と本当の儲けの例について解説します。

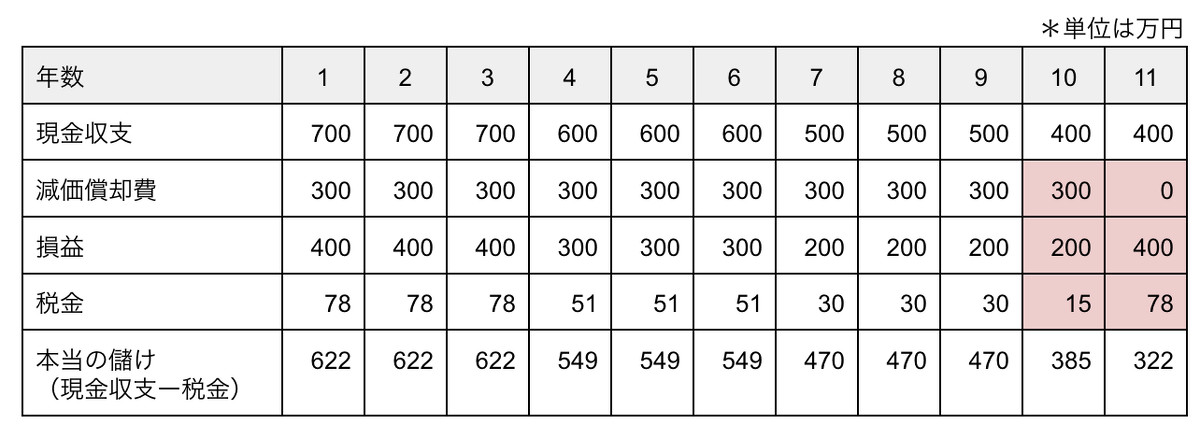

減価償却を考慮して本当の儲けを計算する例を以下の条件で示します。

- 現金収支と損益の違いは減価償却費のみ

- 減価償却費は300万円を10年間計上

- 収益に対する税率は特定の条件を1例として想定

この条件で税金や本当の儲けを計算した結果は以下の表のようになります。

「購入・賃貸」における減価償却と「本当の儲け」を見積もる上での注意点

こちらのパートでは、購入・賃貸における減価償却と本当の儲けを見積もる上での注意点について解説します。

前の表に基づいて解説します。まず、税金ですが、減価償却費を計上する10年目までは単純減少していき、10年目には15万円まで減っています。問題は11年目に減価償却の計上が終わったあと(表内赤色箇所)です。

- 11年目以降は減価償却費の計上がなくなる(減価償却費300万円→0円)

- その結果損益(利益)が増加(200万円→400万円)

- それにともない税金も増加(15万円→78万円)

上記の他にも不動産においては、経年劣化による収入・売上の減少にともなった現金収支の減少が避けられません。以上のようなことから、減価償却費の計上が終わった翌年度以降、税金の増加と売上の減少というダブルパンチによって本当の儲けが急速に減ることがあります。

不動産投資の収益計算においてはこのことを予め良く理解しておく必要があります。

こちらのテーマでは「不動産投資の収益計算における減価償却:「購入・賃貸」編」について深掘り解説してきました。

「現金収支が急激に減るって怖すぎる…」

このように思う方も多いと思います。そんな時はわびさんに無料相談してみてはいかがでしょうか?

「資産に働いてもらい収入を増やす」をコンセプトにしたサラリーマンのための不動産投資オンラインスクール「Wabisabi College」の60分無料体験

※お気軽に遊びに来てください

不動産投資の収益計算における減価償却:「売却」編

「不動産投資で物件を売却するときに減価償却はどう影響するの?」

こちらのテーマではこのような疑問を解消するために深掘り解説をしていきます。

本テーマの内容

- 「売却」における減価償却と「本当の儲け」の例

- 「売却」における減価償却と「本当の儲け」を見積もる上での注意点

このテーマを読むメリット

- 「売却」における減価償却と「本当の儲け」の例がわかる

- 「売却」における減価償却と「本当の儲け」を見積もる上での注意点

「売却」における減価償却と「本当の儲け」の例

こちらのパートでは、売却における減価償却と本当の儲けの例について解説します。

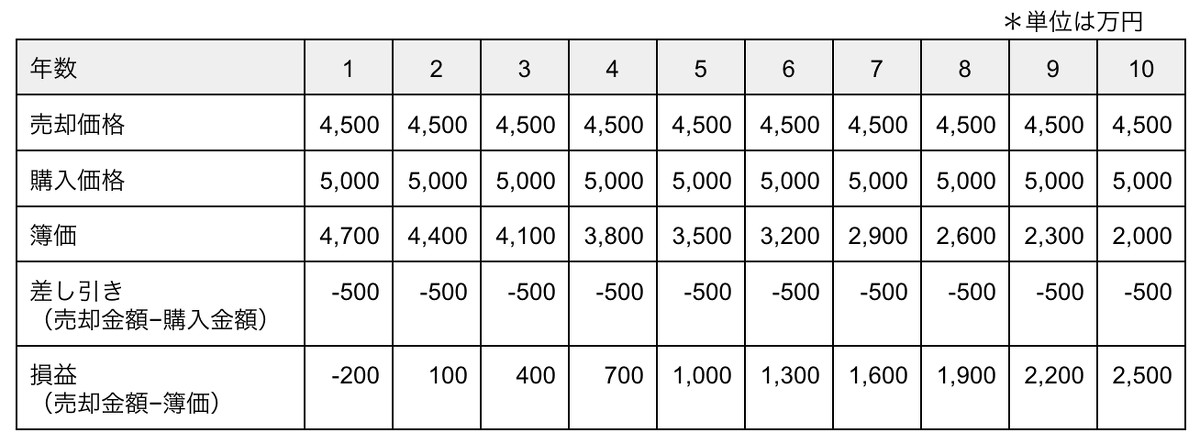

減価償却費とは、資産の価値減少分を費用として計上していることになります。言い換えると、当該資産の簿価は、減価償却費を計上した分だけ毎年減少していることになります。

これを考慮した上で本当の儲けを計算する例を示します。

購入価格が5,000万円、減価償却費が毎年300万円の物件として損益その他の年次変化を記した表が以下になります。

「売却」における減価償却と「本当の儲け」を見積もる上での注意点

こちらのパートでは、売却における減価償却と本当の儲けを見積もる上での注意点について解説します

前述の表に基づいて解説します。例えば簡単のため諸経費は0としますと以下のようになります。

- 購入5年目に売却したとすると、現金収支は4,500万円

- 購入価格5,000万円を差し引くと単純にマイナス500万円

- それにもかかわらず損益は簿価(3,800万円@前年である4年目)で計算するためプラス700万円

- 税金は損益に基づいて決まるため、プラス700万円に対して所得税がかかる

このケースですと、例え購入金額と売却金額の差し引きがマイナスであろうとも、損益がプラスとして税金が掛かるということになります。

当然ですが、所有期間が長いほど簿価の減少がすすみ、損益だけが増えていくとともに税金も増えていってしまうという結果になります。

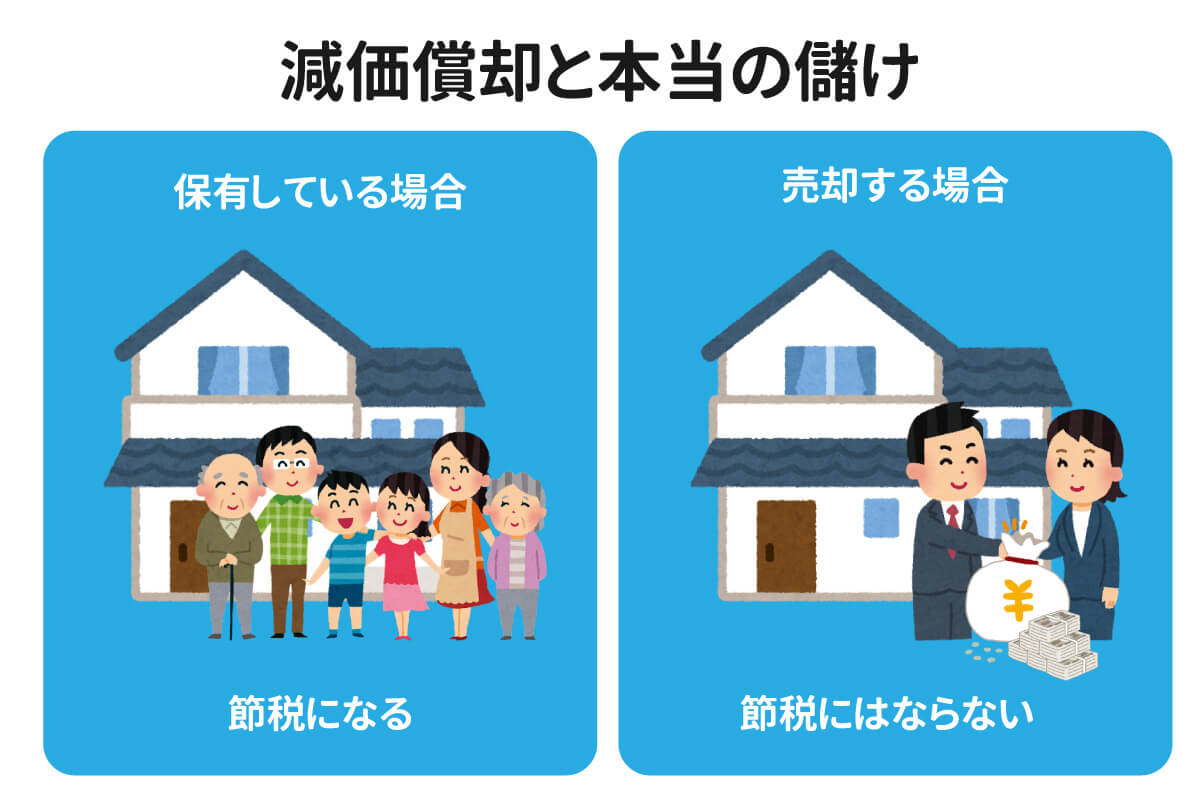

重要なことは、要するに減価償却は物件保有時には節税に繋がりますが、売却時には税金を増やす逆効果があるという事です。結局合算するとトントンになり、減価償却は基本的に節税にならないと理解すべきです。

こちらのテーマでは「不動産投資の収益計算における減価償却:「売却」編」について深掘り解説してきました。

「減価償却が節税に繋がらないってショック…もう物件買っちゃったけどどうしたらいいの?

このように思う方も多いと思います。そんな時はわびさんに無料相談してみてはいかがでしょうか?

「資産に働いてもらい収入を増やす」をコンセプトにしたサラリーマンのための不動産投資オンラインスクール「Wabisabi College」の60分無料体験

※お気軽に遊びに来てください

不動産投資の収益計算における減価償却を考慮した最終的な儲け

「不動産投資の収益計算で減価償却を考慮した最終的な儲けってどうなるの?」

こちらのテーマではこのような疑問を解消するために深掘り解説をしていきます。

減価償却を考慮し、最終的な儲け全てを求めるには当然ながら「購入・賃貸」時および「売却」時の両方を含める必要があるため、以下のようになります。

最終的な全体の「本当の儲け」=購入・賃貸時の「本当の儲け」の売却時点までの累計+売却時の「本当の儲け」

「結局、収益計算難しいやん…わからんやん…」

このように思う方も多いと思います。そんな時はわびさんに無料相談してみてはいかがでしょうか?

「資産に働いてもらい収入を増やす」をコンセプトにしたサラリーマンのための不動産投資オンラインスクール「Wabisabi College」の60分無料体験

※お気軽に遊びに来てください

まとめ

この記事では「【優しく解説】不動産投資の収益計算における減価償却費の全て」というタイトルを下記のテーマにまとめて解説しました。

- 不動産投資の収益計算における減価償却費とは?

- 不動産投資の収益計算における減価償却:「購入・賃貸」編

- 不動産投資の収益計算における減価償却:「売却」編

- 不動産投資の収益計算における減価償却を考慮した最終的な儲け

という内容でお届けしました。

それでは最後まで読んでいただいてありがとうございました!