将来、海外不動産投資を考えています。「国内不動産投資より魅力的な高利回り物件でや、キャピタルゲインが期待できるので思いきって海外での不動産投資をしたいのですが、税金や確定申告に関して不安がある」このような疑問が出てきました。

今回は、このような疑問を解決するためのお手伝いをします。

本記事の内容

この記事を読むメリット

- 海外不動産投資の節税対策や二重課税を防ぐ方法がわかる

- 海外不動産投資の確定申告における必要書類や方法がわかる

僕はサラリーマンをしながら、2018年より不動産投資をはじめ『MAX400万円の損失』を出すも、現在は毎月13万円の収益化に成功しています。この経験から「資産に働いてもらい収入を増やす」をコンセプトに、初心者の方にむけ二、三歩先を行く先輩として情報発信中です。

現在、無料から始められる不動産投資に特化したオンラインスクール「Wabisabi College」を運営しており、教科書どおりのきれいな知識では学べないリアルを完全個別対応でお伝えしています。加えて不動産エージェントとしての活動もしており、サラリーマンの副業投資家だからこそ提案できる、「普通は外に出したがらない物件情報」もがっつり提供していきます。

結論

海外不動産投資で課税される税金の仕組みを理解し、二重課税に注意して確定申告を行えば問題なく海外不動産投資における確定申告ができます。

上記のとおりです。

過去の僕と同じ悩みを抱える方へ、心を込めて深堀りします。

本記事の動画解説

海外不動産投資で確定申告をする際の注意点

「海外不動産投資における確定申告の注意点ってどんなんだろう?」

こちらのテーマではこのような疑問を解消するために深掘り解説をしていきます。

本テーマの内容

- 二重課税を防ぐ外国税額控除って何?

- 減価償却費が計上できない?海外不動産投資の節税はどうする

このテーマを読むメリット

- 外国税額控除と控除限度額がわかる

- 海外不動産投資の節税がわかる

二重課税を防ぐ外国税額控除って何?

投資先の国によってかかる税金はいろいろありますが、住民税や所得税はほとんどの国で徴収される税金です。物件を売却した際にも譲渡所得税がかかりますので、国内での不動産投資とほぼ同じ課税の仕組みとなっています。

インカムゲインで利益を得た場合はそこに対して住民税と所得税がかかることになります。この時に投資先の国で課税されたにもかかわらず日本でも課税されますので二重課税となって余分に税金を払うことになってしまいます。

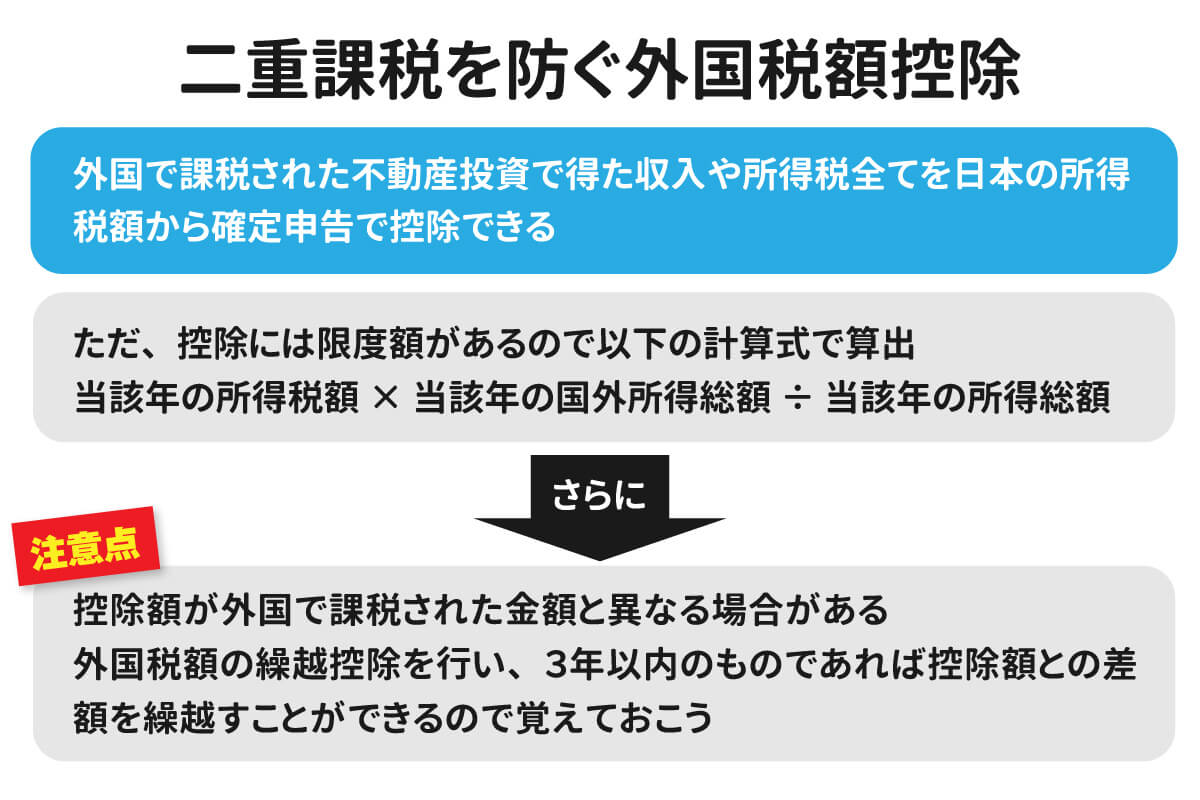

この二重課税を防ぐ仕組みが外国税額控除です。外国で課税された所得税を日本の所得税額から控除するもので確定申告をすると、この控除を受けることができます。

外国税額控除を受けられる条件は次の4つ

- 超過所得税その他個人の所得の特定の部分を課税標準として課される税

- 個人の所得又はその特定の部分を課税標準として課される税の附加税

- 個人の所得を課税標準として課される税と同一の税目に属する税で、個人の特定の所得につき、 徴税 上の便宜のため、所得に代えて収入金額その他これに準ずるものを課税標準として課される もの

- 個人の特定の所得につき、所得を課税標準とする税に代え、個人の収入金額その他これに準ずる ものを課 税標準として課される税

難しく書かれていますが簡単に言うと外国での不動産投資で得た収入、所得に対して課された税金は全て外国税額控除の対象となるということです。

また外国税額控除は無限に控除ができるわけではなく、所得税の控除額限度というものがあります。これは所得金額によって計算することが可能です。

「所得税の控除限度額 = 当該年の所得税額 × 当該年の国外所得総額 ÷ 当該年の所得総額」

例えば、当概念の所得総額2,000万円で国外所得総額1,000万円、所得税額1,000万円とした場合、

所得税の控除限度額 = 1,000 × 1,000 ÷ 2,000 = 500

となるので外国税額控除の限度額は500万円ということになります。

この式に当てはめると、外国で課税された額と同等の控除が日本で受けられることになります。しかし、必ずしも控除額が外国で課税された額と一致するとは限りません。場合によっては控除額が、下回ったり逆に上回ったりすることもあります。

ここで損しないためには、外国税額の繰越控除を行い、3年以内のものであれば控除額との差額を繰越すことができるので覚えておくといいでしょう。

参考:外国税額とは?

減価償却費が計上できない?海外不動産投資の節税はどうする

2020年の税制改正により2021年度から個人では減価償却を経費として計上できなくなり、不動産購入費用という一番大きな費用を計上できなくなってしまいました。少しでも節税するためにはどうしたらいいのでしょうか?

複数の不動産を所有している場合、赤字の物件と黒字の物件を合算して黒字分から差し引い分の税金を減らすことができる損益通算ができます。しかし、日本でのその他の収入とは損益通算ができないのと、海外の不動産を売却したときの損失も損益通算はできません。あくまでも外国でのインカムゲインでの収入、所得に限ります。

赤字分が上回ってしまったとしても前述した、繰越制度で3年内のものであれば確定申告して控除を受けることができます。

また、個人での減価償却はできなくなりましたが、法人では減価償却費の経費計上が可能です。法人化することができれば、不動産購入費を減価償却とすることができますが、税制改正前のように個人での減価償却ほどの節税はできないというところは注意が必要です。

ここまでを簡単にまとめると確定申告の際は二重課税に注意して、外国税額控除を受けましょう。そして、税制改正により個人での減価償却費の計上ができないということを念頭に、計上できる経費を取りこぼさないよう領収書はとにかく取っておくことと損益通算ができるようなら確定申告で必ず行いましょう、となります。

こちらのテーマでは「海外不動産投資で確定申告をする際の注意点」について深掘り解説してきました。

「やっぱり難しそう…」

このように感じる方も多いと思います。でもそんな時は、本当に一度無料相談を受けていただきたいです。不動産投資の内側がどんな感じかを感じていただけると思います。さらに、不動産投資の前にゼロイチを経験してみたい!という気持ちが強い方もぜひご相談ください。

「資産に働いてもらい収入を増やす」をコンセプトにしたサラリーマンのための不動産投資オンラインスクール「Wabisabi College」の60分無料体験

※お気軽に遊びに来てください

海外不動産投資における確定申告の手順

「海外不動産投資における確定申告はどうすればいいの?」

こちらのテーマではこのような疑問を解消するために深掘り解説をしていきます。

本テーマの内容

- 海外不動産投資における確定申告に必要な書類とは

- 海外不動産投資における確定申告方法

このテーマを読むメリット

- 海外不動産投資における確定申告に必要な書類がわかる

- 海外不動産投資における確定申告の手順がわかる

こちらのテーマでは、海外不動産投資における確定申告の際にどんな書類を揃えておけばいいのか、その手順を解説していきます。事前に把握しておけば確定申告の際に取りこぼしなく余裕を持って行うことができますのでぜひ参考にしてください。

海外不動産投資における確定申告に必要な書類とは

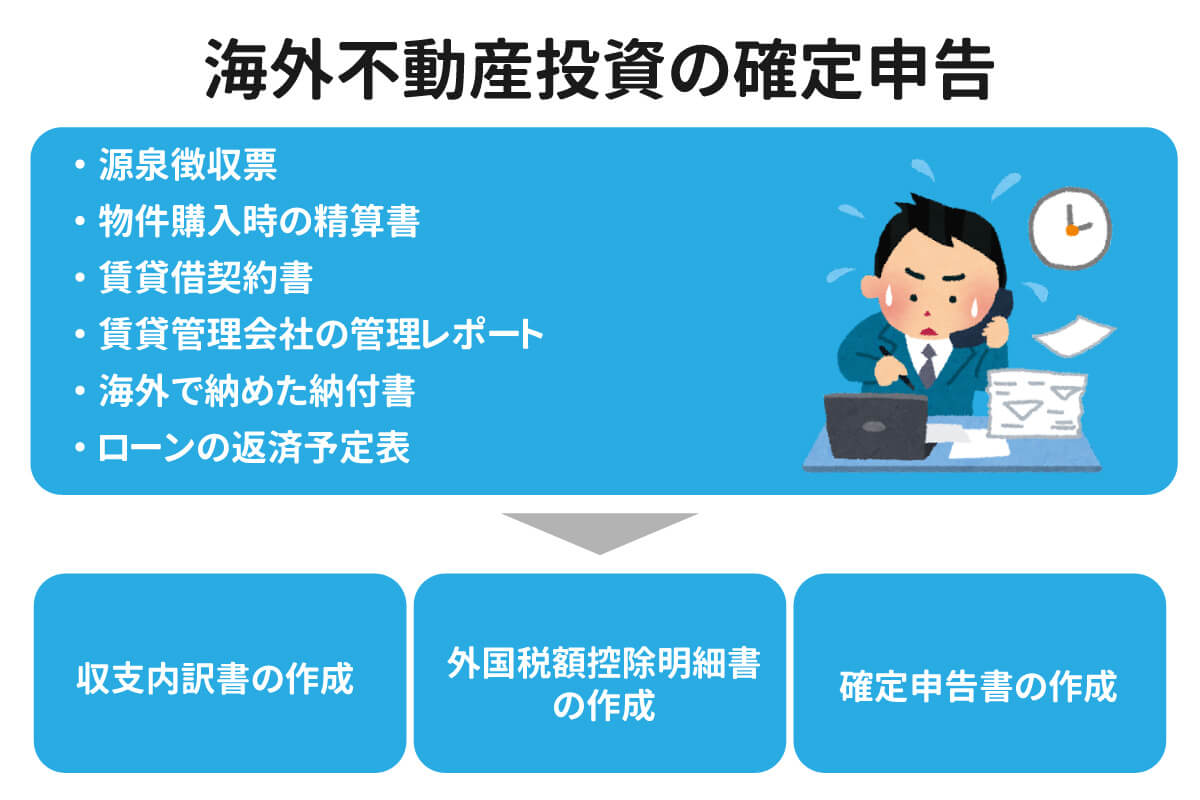

確定申告をする前にまずは添付しなければならない書類を揃える必要があります。必要な書類は次の通りです。

- 源泉徴収票(サラリーマンとして収入がある場合)

- 物件購入時の精算書(クロージングステートメント)

- 賃貸としていた場合の賃貸借契約書

- 賃貸管理会社の管理レポート

- 海外で納めた税金の納付書

- ローンがある場合の返済予定表

その他に修繕費などの不動産物件に関わる費用が発生した場合は、領収書を保管しておくといいでしょう。

海外不動産投資における確定申告方法

必要書類の準備ができたら、各種書類を作成していきます。

収支内訳書の作成

不動産投資による収益と経費の内訳を記入します。ただしキャピタルゲインによる収支は申告第三表という書類が必要となります。また、売却時の損失は損益通算ができないのでその点は注意が必要です。

外国税額控除明細書の作成

海外で納めた税金の名称やその金額を記入し、繰越がある場合も記入します。

確定申告書の作成

海外不動産投資の収入以外にも、サラリーマンとしての所得や医療費控除も記入します。

日本で確定申告する際は、海外での外貨収支を日本円に換算して申告しなければなりません。この場合は収入や経費が発生した日の仲値 (なかね)で換算します。

為替を考慮することで選択次第では節税につながるので海外不動産投資をする際は為替も注目ポイントのひとつとしておくといいでしょう。

こちらのテーマでは「海外不動産投資における確定申告の手順」について深掘り解説してきました。

「一人でするのは難しそう」

このように感じる方も多いと思います。でもそんな時は、本当に一度無料相談を受けていただきたいです。不動産投資の内側がどんな感じかを感じていただけると思います。さらに、不動産投資の前にゼロイチを経験してみたい!という気持ちが強い方もぜひご相談ください。

「資産に働いてもらい収入を増やす」をコンセプトにしたサラリーマンのための不動産投資オンラインスクール「Wabisabi College」の60分無料体験

※お気軽に遊びに来てください

まとめ

この記事では「【意外に簡単】海外不動産投資での確定申告の手順を優しく解説」というタイトルを下記のテーマにまとめて解説しました。

- 海外不動産投資で確定申告をする際の注意点

- 海外不動産投資における確定申告の手順

という内容でお届けしました。

それでは最後まで読んでいただいてありがとうございました!