「現在サラリーマンの私は、将来家族を持つ上で安定した収入を得るために、不動産投資を検討しています。しかしこれから不動産投資をしようとしている人の中には、不動産投資に必要な資金を借りた場合、ローンの金利が将来的に上昇してしまうのでは?」このような疑問が出てきました。

今回はこのような疑問を解決するためのお手伝いをします。

本記事の内容

この記事を読むメリット

- 金利が上昇すると具体的にどんなリスクがあるのか分かる

- 金利上昇リスクを抑えるポイントがわかる

僕はサラリーマンをしながら、2018年より不動産投資をはじめ『MAX400万円の損失』を出すも、現在は毎月13万円の収益化に成功しています。この経験から「資産に働いてもらい収入を増やす」をコンセプトに、初心者の方にむけ二、三歩先を行く先輩として情報発信中です。

現在、無料から始められる不動産投資に特化したオンラインスクール「Wabisabi College」を運営しており、教科書どおりのきれいな知識では学べないリアルを完全個別対応でお伝えしています。加えて不動産エージェントとしての活動もしており、サラリーマンの副業投資家だからこそ提案できる、「普通は外に出したがらない物件情報」もがっつり提供していきます。

結論

不動産投資における金利上昇リスクは、適切に対処することで利息負担を軽減できる

上記のとおりです。

過去の僕と同じ悩みを抱える方へ、心を込めて深堀りします。

本記事の動画解説

金利上昇リスクとは?金利が上がる3つの理由

「金利上昇リスクってなんなんだろう?」

こちらのテーマではこのような疑問を解消するために深掘ぼり解説をしていきます。

本テーマの内容

- 金利上昇リスクリスクとは?

- 金利が上がる理由

このテーマを読むメリット

- 金利上昇リスクとは何かを知ることができる

- なぜ金利が上がるのかを知ることができる

こちらのテーマでは、家賃下落リスクの意味とその原因を解説していきます。

金利上昇リスクとは?

金利上昇リスクとは、不動産投資期間中に市場金利が上昇することです。ローンを利用して不動産投資を行なっている人にとっては金利が上昇してしまったら利息負担が大きくなります。また、それだけでなく、金利が上昇すると不動産価格が下落する傾向もあるので、ローンを利用していない人にとっても金利上昇は深刻です。

では実際に金利が上昇すると具体的にどのような影響があり、どの程度利息負担が増えてしまうのか、詳しく見ていきましょう。

金利上昇が不動産投資に影響すること

金利の上昇が不動産投資に影響することは次の2つです。

- 借入金利の上昇

- 不動産価格の下落

借入金利は市場金利と連動するので、変動金利でローンを借りていた場合には、金利上昇の影響をモロに受けることになります。また固定金利で借りている人でも、固定期間が終了した後は、金利上昇後の金利が適用されるので少なからず金利上昇の影響を受けるのです。

金利が上昇した分だけ利息負担が大きくなります。また、金利が上昇すると不動産価格は下落する傾向があります。金利が上昇すれば、ローンを利用した不動産投資の利回りが減ってしまい、物件価格を下げないと投資家が手を出さなくなるためです。

このように、金利上昇時は不動産投資の魅力が低下するので、不動産価格が下落する傾向にあります。

金利が上昇した場合の不動産投資ローンのシミュレーション

では実際に金利が上昇すると利息負担額や返済額はどの程度の違いが生じるのでしょうか?

5,000万円を30年ローンで返済した場合の返済シミュレーションを行なっていきます。

| 元利均等返済 | 元金均等返済 | |||

|---|---|---|---|---|

| 金利 | 毎月元利返済額 | 利息負担総額 | 毎月元金返済額 | 利息負担総額 |

| 1% | 160,819円 | 7,894,947円 | 138,888円 | 7,520,702円 |

| 2% | 184,809円 | 16,531,359円 | 138,888円 | 15,041,584円 |

| 3% | 210,802円 | 25,888,443円 | 138,888円 | 22,562,468円 |

| 4% | 238,707円 | 35,934,612円 | 138,888円 | 30,083,340円 |

| 5% | 268,410円 | 46,627,855円 | 138,888円 | 37,604,232円 |

元金均等返済の場合には、毎月元金を定額で返済していくので利息負担額が毎月異なります。元利均等返済の場合、金利が1%異なるだけで毎月の返済額は2万円以上異なりますし、利息負担の総額は1%違うだけで元利均等で900万円程度、元金均等でも700万円の違いがあります。

金利が上昇するということは、ローンを利用して不動産投資をする人にとっては経済的な負担が非常に大きくなるということです。

金利上昇の理由①アメリカの利上げ

アメリカが利上げをすれば、日本の金利は上昇する傾向があります。アメリカが利上げをすれば日本の国債が売られて、金利の高いドルへ資金が流れるためです。そして、国債が売られて国債価格が下落すると金利は上昇します。

例えば10,000円で100円のクーポンがつく国債の金利は1%です。しかし、この国債が9,500円に下落した場合は100円÷9,500円×100=1.05%へと金利は上昇します。このように、アメリカが利上げをすれば、日本国債を売却してドルを買う動きが強まるので金利は上昇するのです。

なお、アメリカは次のようなことを理由として利上げを行う傾向があります。

- 原油価格の上昇

- 量的緩和政策の引き締め

景気が好転すれば量的緩和政策を行う必要がないので、金利を引き上げます。最近の相次ぐアメリカの金利引き上げは、まさに量的緩和政策の転換によるものだと言われています。

金利上昇の理由②ウクライナ危機の影響

ウクライナ危機などの国際情勢が不安定化したタイミングでは、物価が上昇する傾向があります。実際にウクライナ危機によって穀物価格や原油価格などが上昇しました。

そして物価が上昇すると、インフレを抑制するために各国政府は金利を引き上げます。

金利上昇の理由③日銀の利上げ

日銀が金利を引き上げることもあります。これは昨今の円安対策として行われるものです。アメリカをはじめとして海外の金利が引き上げになれば、円を売ってドルを買う動きが加速します。円が売られれば円安になるため、円安を防ぐため日銀が利上げを行うことで金利が上昇します。

実際に2022年12月に、異次元の金融緩和政策を一部見直し、日銀は実質的な利上げを行なっていました。

これに伴い、住宅ローン金利なども上昇するのではないかと懸念されています。

こちらのテーマでは「不動産投資における金利上昇リスク」について深掘り解説してきました。

「結局メリットもデメリットもあるし、わかんない…」

このように感じる方も多いと思います。そのような方はわびさんに無料で相談してから考えてはいかがでしょうか?

「資産に働いてもらい収入を増やす」をコンセプトにしたサラリーマンのための不動産投資オンラインスクール「Wabisabi College」の60分無料体験

※お気軽に遊びに来てください

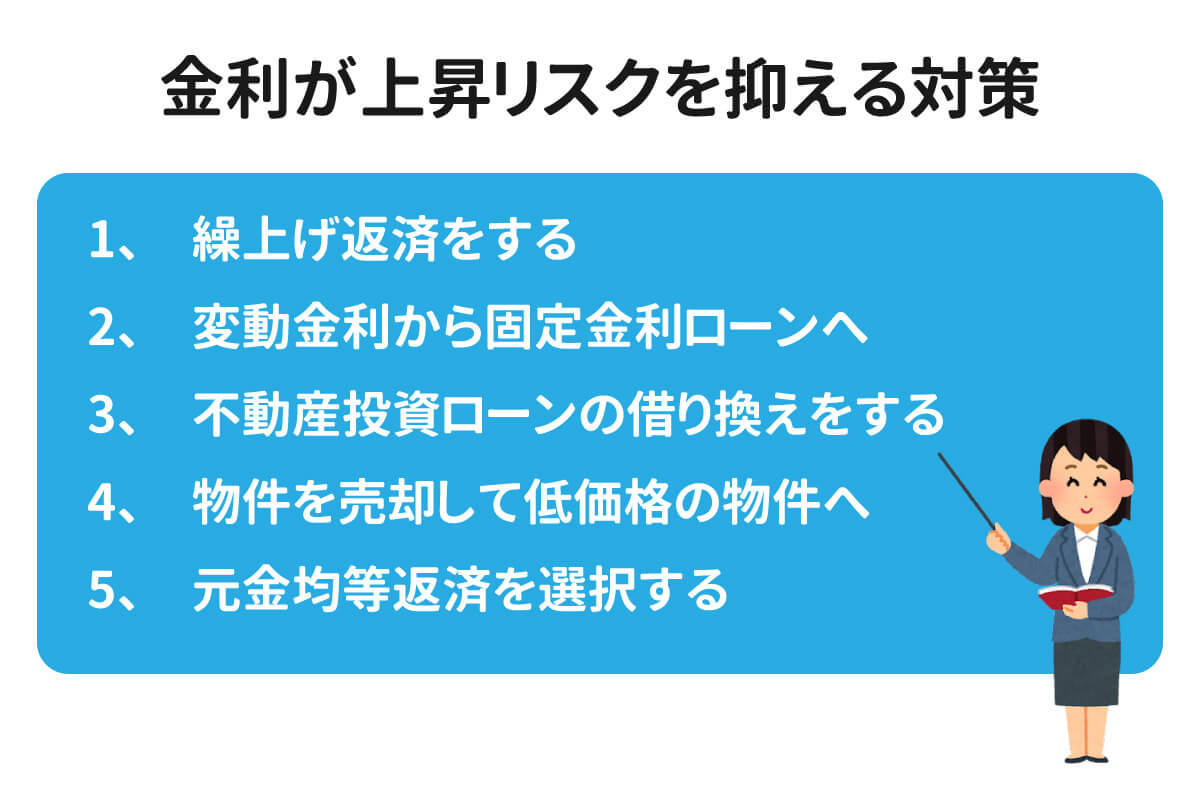

不動産投資において金利に備える5つの方法

「金利上昇リスクを抑える対策はあるのかな?」

こちらのテーマではこのような疑問を解消するために深掘ぼり解説をしていきます。

本テーマの内容

- 金利上昇リスクを抑えるポイント

- 金利が上昇した時の対処法

このテーマを読むメリット

- 金利上昇リスクを抑える方法がわかる

- 実際に金利が上昇してしまった時の対処法がわかる

こちらのテーマでは、金利上昇リスクが生じてしまう原因や、金利が上昇した際の対策法を解説していきます。

繰り上げ返済をする

金利上昇時の最もオーソドックスな対策が「繰り上げ返済」です。手元の資金で不動産投資ローンを繰り上げ返済することで、利息負担を大幅に軽減できます。

金利が上がったタイミングは利息負担が増えるので、手元に資金があるのであれば、繰り上げ返済をすることで、金利上昇による利息負担を軽減できます。

固定金利のローンを借りる/変動金利から固定金利へ切り替える

将来的な金利上昇を防ぎたいのであれば、固定金利のローンを借りた方が無難です。固定金利のローンは固定期間中は市場金利がどんなに上昇しても契約時の金利で固定されます。

固定金利は金利が上昇した際にはメリットがありますが、変動金利よりも金利が高く設定されています。

また、固定期間が長ければ長いほど金利が高くなります。

「固定金利を利用するか」 「固定期間をどうするか」

というのは、将来的に金利がどのタイミングで上昇しそうかをしっかりと検討した上で決めましょう。

また、変動金利でローンを借りてしまった人は「これから金利が上がるかも」というタイミングで固定金利へ切り替えてしまう方法もあります。

銀行によっては数万円の手数料がかかる場合もありますが、固定金利へ切り替えることで、切り替え当時の金利が適用されるので、それ以降の金利上昇を防ぐことが可能です。借入前であれば固定金利のローンを選択することで、借入後であれば固定金利へ切り替えることで金利上昇リスクを防げます。

不動産投資ローンの借り換えをする

不動産投資のローンの借り換えをすることでも金利上昇リスクを軽減できます。金融機関各社は他の金融機関のローンの借り換えを積極的に行なっています。

借り換えの際には、これまで借りていた不動産投資ローンの金利よりも低い金利が適用されるので、金利上昇分の負担を軽減することが可能です。「金利が高い」と感じた場合には、他の金融機関へ相談して借り換えを検討してみるとよいでしょう。

物件を売却して低価格の物件へ切り替える

金利上昇のタイミングで物件がローン残高を超える価格で売却できるのであれば、売却してローンを完済するのも1つの方法です。完済後は、もう少し低価格の物件へ投資をすることで、金利が上昇しても借入金額が小さくなるので利息負担を軽減できます。

借入金額を少しでも少なくするために、物件の縮小も選択肢の1つとして頭に入れておきましょう。

元金均等返済を選択する

元金均等返済は元利均等返済よりも利息負担が少なくなります。毎月元金を均等に返済していくため、借入当初は利息負担が大きく返済総額は多くなりますが、その分元金の減少が元利均等返済よりも早いので利息負担は軽減できます。

実際に、5,000万円を期間30年で借りた場合の元利均等返済と元金均等返済の利息負担の違いは以下の通りです。

| 金利 | 元利均等返済 | 元金均等返済 |

|---|---|---|

| 1% | 7,894,947円 | 7,520,702円 |

| 2% | 16,531,359円 | 15,041,584円 |

| 3% | 25,888,443円 | 22,562,468円 |

| 4% | 35,934,612円 | 30,083,340円 |

| 5% | 46,627,855円 | 37,604,232円 |

金利が大きくなると利息負担だけで1,000万円近くの違いが生じることもあります。返済方式の変更は借入途中でも可能なので、現在、元利均等で返済しているという方は、元金均等返済への切り替えも検討してみましょう。

「でも自分一人だけじゃどうにも…」

このように感じる方も多いと思います。そのような方はわびさんに無料で相談してから考えてはいかがでしょうか?

「資産に働いてもらい収入を増やす」をコンセプトにしたサラリーマンのための不動産投資オンラインスクール「Wabisabi College」の60分無料体験

※お気軽に遊びに来てください

まとめ

この記事では「不動産投資における金利上昇リスクの原因と金利上昇時の対処法」というタイトルを下記のテーマにまとめて解説しました。

- 不動産投資における金利上昇リスクとその原因

- 金利上昇リスクに備える5つの方法

という内容でお届けしました。

それでは最後まで読んでいただいてありがとうございました!