相続は誰にでも訪れる問題ですが、「突然の親の相続で自宅を引き継ぐ事になりました。右も左も分からないまま相続税を抑える方法を調べていたら、小規模宅地の特例というものを見つけました。分かりやすく教えて下さい」このような疑問が出てきました。

今回は、このような疑問を解決するためのお手伝いをします。

本記事の内容

この記事を読むメリット

- 相続税を抑える効果のある「小規模宅地の特例」について理解出来る

- 相続や不動産投資に役立つ土地の評価と人口動態の関係について知る事が出来る

僕はサラリーマンをしながら、2018年より不動産投資をはじめ『MAX400万円の損失』を出すも、現在は毎月13万円の収益化に成功しています。この経験から「資産に働いてもらい収入を増やす」をコンセプトに、初心者の方にむけ二、三歩先を行く先輩として情報発信中です。

現在、無料から始められる不動産投資に特化したオンラインスクール「Wabisabi College」を運営しており、教科書どおりのきれいな知識では学べないリアルを完全個別対応でお伝えしています。加えて不動産エージェントとしての活動もしており、サラリーマンの副業投資家だからこそ提案できる、「普通は外に出したがらない物件情報」もがっつり提供していきます。

結論

相続の際には土地の利用状況に応じて、小規模宅地の特例を適用することで相続税を抑えられる。

上記のとおりです。

過去の僕と同じ悩みを抱える方へ、心を込めて深堀りします。

本記事の動画解説

自宅を相続するときの特例『小規模宅地等の特例』って何?

こちらのテーマではこのような疑問を解決するために、深堀解説を行っていきます。

本テーマの内容

- 相続した土地の評価を最大8割減らせる特例

- 小規模宅地の特例の要件は、親や配偶者の土地を引き継ぐこと

- 小規模宅地の特例を使うとどれだけお得になる??

このテーマを読むメリット

- 相続税の税率や計算方法が分かる

- 小規模宅地の特例の内容や要件が理解出来る

- 小規模宅地の効果が理解出来る

こちらのテーマでは、主に小規模宅地の特例の内容や要件、効果について紹介していきます。

相続した土地の評価を最大8割減らせる特例

こちらのパートでは、小規模宅地の特例の内容について見ていきましょう。小規模宅地の特例は、土地の評価額を最大で8割減額出来る制度です。相続税の計算は下記のような式で計算されるため、相続では評価が低い方が相続税を抑える事が出来ます。

相続税=相続する財産の評価額×税率

つまり、引き継ぐ土地の評価額が低いほど相続税が安くなるという事です。ちなみに税率が気になる方は、こちらの表を参考にして下さい。

| 財産の取得金額 | 税率 | 控除額 |

| 1,000万円以下 | 10% | – |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 200万円 | 20% |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

参照:国税庁「相続税の計算」

最大税率は55%なので、相続した財産の半分以上が税金として取られるなんて恐ろしいですよね。だからこそ相続の際には、財産の評価額を下げる事が重要になるんです。

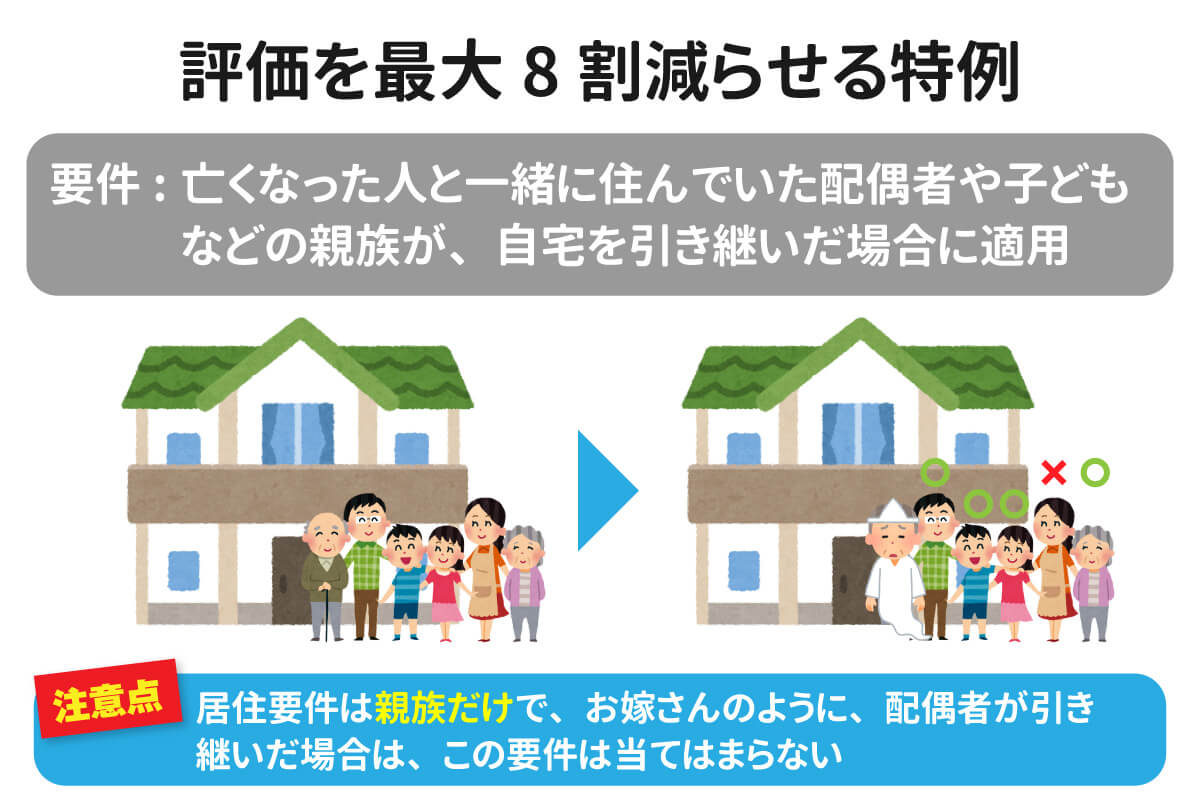

小規模宅地の特例の要件は、親や配偶者の土地を引き継ぐこと

こちらのパートでは、小規模宅地の特の要件について解説します。小規模宅地の特例が利用出来るのは、亡くなった方の自宅です。小規模宅地の特例は、事業として使っていた土地でも使えるのですが、利用するケースの多い自宅について見ていきましょう。

小規模宅地が利用出来る土地の要件は国税庁によって、下記のように定められています。

- 故人や生計一親族が住んでいた土地を配偶者が相続する

- 同居の親族が相続した土地に住み続ける

- 生計一親族が相続した土地に住み続ける

これだけだと、どんな方が適用になるのか良く分かりにくいですよね。分かりやすく小規模宅地の特例が利用出来る要件を解説すると、亡くなった人と一緒に住んでいた配偶者や子どもなどの親族が、自宅を引き継いだ場合に適用されます。

ただし子どもなどの親族の場合は、相続税の申告までに引き継いだ自宅に居住している事が特例を利用出来る要件なので注意が必要です。しかしこのような居住要件は親族だけで、配偶者が利用する場合は、この要件はありません。

小規模宅地の特例を使うとどれだけお得になる??

こちらのパートでは小規模宅地の特例を利用すると、どれだけお得になるかを計算していきましょう。土地の評価と言ってもエリアや立地によって価格は全然違います。特に人口が集中している東京や首都圏近郊の評価は高いので、相続税も高くなってしまう場合が多いです。

仮に土地の評価が1億だった場合の相続税を計算してみましょう

| 土地評価額 | 税率 | 控除額 | 相続税額 |

| 1億円 | 30% | 700万円 | 2,300万円 |

土地の価格が高い東京などを引き継いだ場合は、このように多額の相続税がかかってしまいます。しかし小規模宅地の特例を使う事で、相続税を抑える事が出来ます。

| 土地評価額 | 税率 | 控除額 | 相続税額 |

| 2,000万円(8割減) | 15% | 50万円 | 250万円 |

小規模宅地の特例を使う事で、なんと相続税が約10分の1になっている事がわかりますね。相続財産に占める不動産の割合は大きく、特に人口集中しているエリアでは小規模宅地の特例は必須と言えるでしょう。

こちらのテーマでは「自宅を相続するときの特例『小規模宅地等の特例』って何?」について深掘り解説してきました。

「独りで進めるのは不安だな…」

このように思う方も多いと思います。そんな時はわびさんに無料相談してみてはいかがでしょうか?

「資産に働いてもらい収入を増やす」をコンセプトにしたサラリーマンのための不動産投資オンラインスクール「Wabisabi College」の60分無料体験

※お気軽に遊びに来てください

自宅を相続するときの特例『小規模宅地等の特例』手続きの流れ

こちらのテーマではこのような疑問を解決するために、深堀解説を行っていきます。

本テーマの内容

- 小規模宅地の特例を利用するには申告が必要

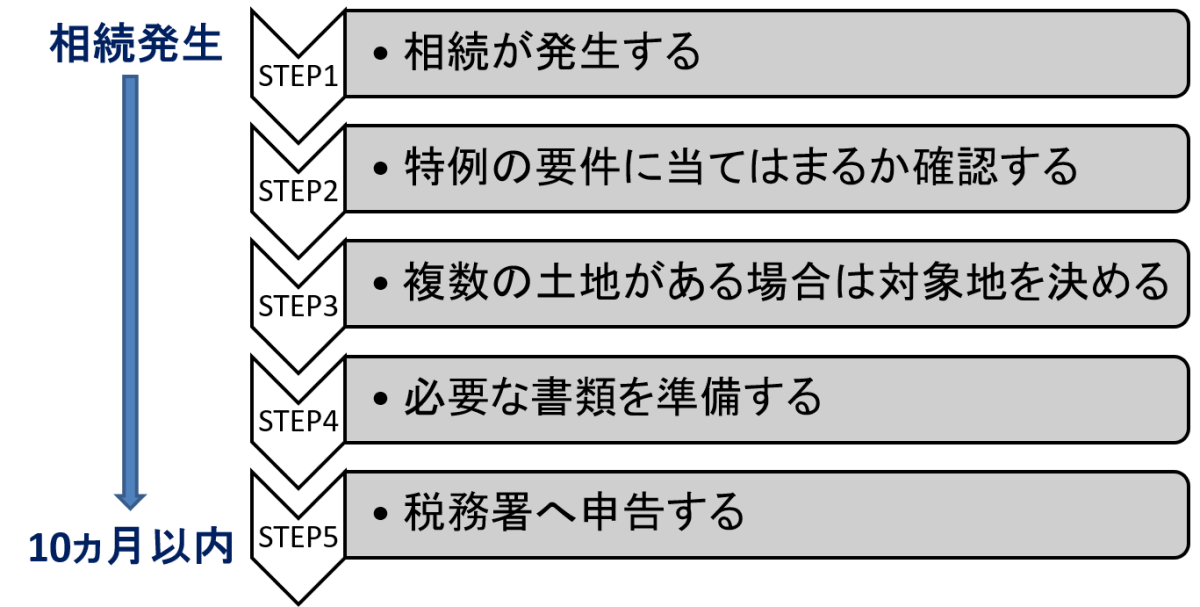

- 小規模宅地の特例の流れをフローチャートで説明

このテーマを読むメリット

- 小規模宅地の特例の手続きの流れが理解出来る

小規模宅地の特例を利用するには申告が必要

こちらのパートでは、小規模宅地を利用するための手続きを見ていきましょう。小規模宅地の特例は自動的に適用になる訳ではなく、税務署への申告が必要です。相続が起こったら、相続の発生から10か月以内に税務署へ申告して相続税を払わなければなりません。

小規模宅地の特例を利用する際は、この申告の際に一緒に手続きをします。注意したいのが、小規模宅地の特例を使った結果、相続税が0円になる場合です。本来相続税が0円の場合は申告は不要ですが、小規模宅地の特例を使って0円になる場合は申告が必要になります。

- 小規模宅地の特例を使わないで相続税が0円になる→申告不要

- 小規模宅地の特例を使って相続税が0円になる→申告必要

うっかり申告を忘れてしまうと、小規模宅地の特例が使えなくなってしまうので、注意しましょう。

小規模宅地の特例の流れをフローチャートで説明

こちらのパートでは、小規模宅地の特例の手続きの流れを見ていきましょう。先ほども説明したように、小規模宅地の特例を利用する場合には税務署への申告が必要になります。相続発生から、申告までは次のような流れになります。

ここで注意しておきたいのが、対象地が複数ある場合です。小規模宅地の特例は自宅だけでなく、事業用の土地にも適用出来るので、対象地が複数という場合もあるでしょう。その場合にはどの土地に特例を適用するのかを決める必要があります。

「どの土地にするのが良いか分からない!」という方も多いでしょうが、おすすめは評価の高い土地に適用する事です。価格の高い土地に優先的に適用することで、相続財産の評価を効率的に下げられるので、相続税を抑える事が出来るでしょう。

他に気になる点としては、申告の際に必要な書類と言えるでしょう。税務署へ申告する際には、下記のような書類が必要になります。

- 相続税の申告書

- 遺産分割協議書、または遺言書

- 亡くなった方の戸籍

- 相続人全員の印鑑証明

- 住民票の写し

- 法定相続人一覧表

法定相続人一覧表は、法務局のHPから記入見本と書式がダウンロード出来るので、ぜひ活用しましょう。

こちらのテーマでは「自宅を相続するときの特例『小規模宅地等の特例』手続きの流れ」について深掘り解説してきました。

「自分のケースではどうなるの??」

このように思う方も多いと思います。そんな時はわびさんに無料相談してみてはいかがでしょうか?

「資産に働いてもらい収入を増やす」をコンセプトにしたサラリーマンのための不動産投資オンラインスクール「Wabisabi College」の60分無料体験

※お気軽に遊びに来てください

自宅を相続するときの特例『小規模宅地等の特例』の注意点

こちらのテーマではこのような疑問を解決するために、深堀解説を行っていきます。

本テーマの内容

- 同居をしていない家族でも使える?

- 自宅以外の土地でも使える?

このテーマを読むメリット

- 小規模宅地の特例の注意点を知る事が出来る

同居をしていない家族でも使える?

こちらのパートでは、同居をしていない家族でも小規模宅地の特例が使えるを解説していきます。小規模宅地の特例を受けるためには、亡くなった方と同居していなければいけないと思っている方も多いかもしれませんが、実は違うんです。

同居をしていない家族でも、次要件を全て満たせば小規模宅地の特例を利用出来ます。

- 亡くなった方に配偶者や同居の親族がいない

- 適用を利用する方が過去3年以内に持ち家に住んだ事がない

- 相続発生時に、適用を利用する方が住んでいた家を過去に所有した事がない

- 相続開始のあと、申告期限までに土地を保有する事

これだけではどんな方が適用になるか、とっても分かりにくいですよね。イメージとしては一人暮らしをしている父がいるものの、仕事の都合で賃貸物件に別居をしている子どもが、父からの相続をきっかけに実家を引き継いだ場合が考えられます。

自宅以外の土地でも使える?

こちらのパートでは、自宅以外の土地でも小規模宅地の特例が使えるかを見ていきましょう。小規模宅地の特例と言えば自宅のイメージが強いですが、実は事業に使っていた土地や他人に貸していた土地でも利用する事が出来ます。

ただしそれぞれの土地には要件があり、事業用の土地の場合は故人が事業を行っていた土地であり、更に引き継いだ方が申告する際に事業を行っている必要があります。貸付用の土地も同様に、申告する際に貸付業を行っている必要がある点に注意しましょう。

またそれぞれの土地には、利用出来る面積が決まっている事も注意点の一つです。

| 土地の種類 | 限度面積 | 減額率 |

| 特定居住用宅地等 | 330㎡ | 80% |

| 特定事業用宅地等 | 400㎡ | 80% |

| 貸付事業用宅地等 | 200㎡ | 50% |

上記のようにそれぞれの土地の種類ごとに特例を利用出来る限度面積と、土地の減額率が設定されているので、特例を利用する際には注意しましょう。

こちらのテーマでは「自宅を相続するときの特例『小規模宅地等の特例』の注意点」について深掘り解説してきました。

「やっぱり難しい…」

このように思う方も多いと思います。そんな時はわびさんに無料相談してみてはいかがでしょうか?

「資産に働いてもらい収入を増やす」をコンセプトにしたサラリーマンのための不動産投資オンラインスクール「Wabisabi College」の60分無料体験

※お気軽に遊びに来てください

まとめ

この記事では「【知ってた?】自宅を相続するときの『小規模宅地等の特例』とは?」というタイトルを下記のテーマにまとめて解説しました。

- 自宅を相続するときの特例『小規模宅地等の特例』って何?

- 自宅を相続するときの特例『小規模宅地等の特例』手続きの流れ

- 自宅を相続するときの特例『小規模宅地等の特例』の注意点

という内容でお届けしました。

それでは最後まで読んでいただいてありがとうございました!